Le bonus-malus est une spécificité française inscrite dans le Code des assurances et qui concerne tous les assureurs. Il s’agit d’un système de modulation de la prime d’assurance en fonction du comportement de l’assuré. Le bonus-malus, aussi appelé coefficient de réduction-majoration, est un coefficient qui récompense le conducteur qui se comporte bien sur la route en ne causant pas d’accident responsable. A l’inverse, il sanctionne les automobilistes à l’origine de sinistres responsables.

Le bonus-malus est recalculé à chaque échéance annuelle et impacte le niveau de cotisations de votre assurance auto. Mais bonus et malus, ça veut dire quoi exactement ? Comment ça fonctionne ? Comment est calculé le bonus-malus ? Découvrez tout ce que vous avez toujours voulu savoir sur le bonus-malus dans l’assurance auto !

SOMMAIRE

- Définition du bonus et malus en assurance auto

- Comment est calculé le bonus-malus ?

- Comment connaître son bonus-malus d’assurance auto ?

- Quand baisse le bonus-malus ?

- Quels peuvent être les effets du malus sur votre assurance auto ?

- Combien peut-on avoir de bonus au maximum ?

Définition du bonus et malus en assurance auto

Par définition, le bonus-malus est un système de récompense et de punition utilisé pour encourager les bonnes pratiques sur la route en y associant un bonus, et à supprimer les mauvaises en y octroyant un malus. C’est un mécanisme qui fait évoluer annuellement la prime de référence de votre contrat d’assurance automobile en fonction du nombre de sinistres pour lesquels vous avez été reconnu responsable sur une période de 12 mois précédant de 2 mois votre échéance annuelle du contrat.

Selon le Code des assurances, sont concernés tous les véhicules terrestres à moteur tels que les voitures, les motos et les véhicules utilitaires. Le principe du bonus-malus n’est pas obligatoire sur les véhicules de collection, les cyclomoteurs, les motocyclettes légères, les quadricycles légers ou lourds à moteur, les véhicules et matériels agricoles.

D’origine, pour un jeune conducteur, le bonus-malus est de coefficient 1. Il diminue si vous n’êtes responsable d’aucun sinistre et augmente en cas d’accident si vous avez été reconnu, totalement ou partiellement responsable. L’assuré est donc pénalisé. L’objectif est d’avoir le coefficient le plus bas pour payer le moins possible.

Découvrez notre article dédié : Le bonus – malus pour un jeune conducteur.

Comment est calculé le bonus-malus ?

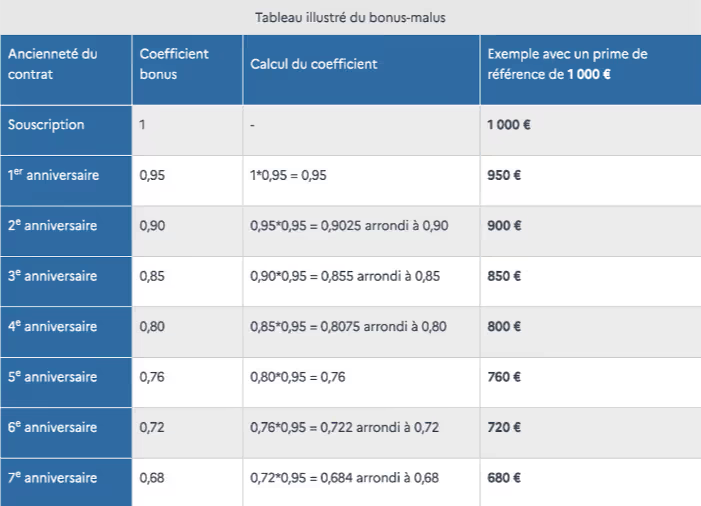

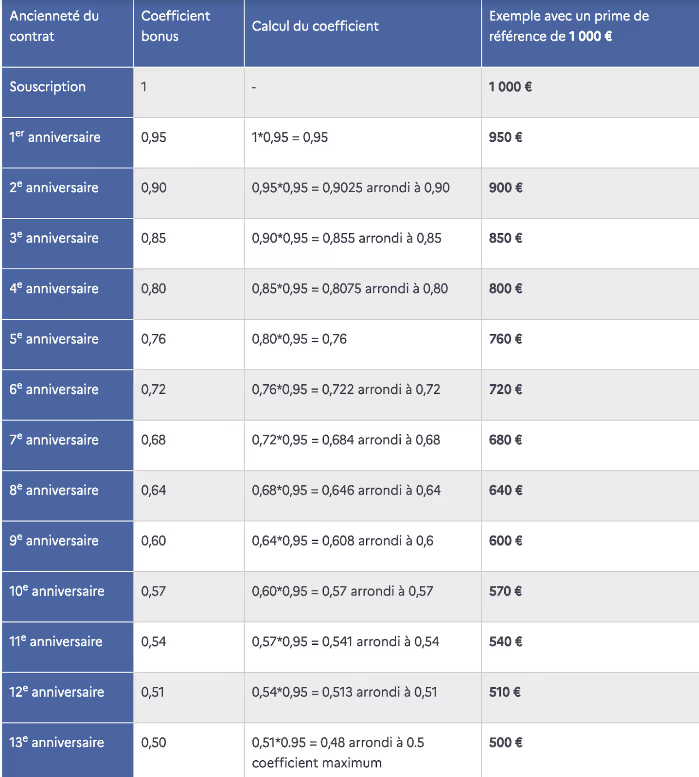

Rappelons que le bonus-malus est égal à 1 à la base. Il existe deux règles : il ne peut être inférieur à 0,5 (bonus 50% dans le langage courant) et il ne peut être supérieur à 3,5. La réduction maximale est fixée à 50%. Au-delà, le coefficient n’évolue plus.

- Après chaque période annuelle sans sinistre responsable, le bonus-malus est réduit de 5%.

- Après chaque sinistre responsable survenu au cours de la période annuelle de référence, le bonus-malus, aussi appelé coefficient de réduction-majoration, est augmenté de 25%.

La majoration de 25% s’applique en cas de responsabilité totale du sinistre. Si vous êtes responsable partiellement de l’accident, les assureurs coupent la poire en deux et la majoration est de 12,5%.

Et si nous prenions des exemples concrets ?

Partons du bonus-malus d’origine de 1.

- Si vous avez un premier accident pour lequel vous êtes entièrement responsable, le bonus-malus augmente à 1,25. Si vous avez un deuxième accident au cours de la même année de référence, il passera à 1,56, et ainsi de suite.

- Au contraire, si vous ne déclarez aucun sinistre sur l’année, votre bonus-malus baisse pour afficher un coefficient de 0,95. L’année suivante, si vous n’avez aucun accident, il est à 0,90, puis 0,85 la troisième année, etc.

Source : service-public.fr

Comment connaître son bonus-malus d’assurance auto ?

Il est important de connaître son bonus-malus. Le coefficient de réduction-majoration est indiqué sur l’avis d’échéance ou l’appel de cotisations adressé chaque année par l’assurance auto. À savoir que sur ce document, figure également le montant de la prime de référence fixé par l’assureur et le montant de la prime nette après application du bonus-malus.

Tous les ans, l’assurance est également obligée de vous adresser un relevé de situation comportant les informations suivantes :

- La date de souscription du contrat

- Le numéro d’immatriculation de votre véhicule

- Le nom, le prénom, la date de naissance, le numéro et la date de délivrance du permis de conduire de l’assuré souscripteur, et aussi de chaque conducteur indiqué dans le contrat

- Le nombre, la nature et la date des sinistres intervenus au cours des 5 périodes annuelles qui précèdent l’établissement du relevé d’informations, ainsi que le nom des conducteurs responsables et leur part de responsabilité (totale ou partielle)

- Le bonus-malus appliqué à la dernière échéance annuelle

- La date à laquelle toutes les informations ci-dessus ont été arrêtées

Sachez qu’en cas de doute, il est aussi possible de demander à votre assureur ce relevé d’informations à n’importe quel moment dans l’année. Vous n’êtes pas obligé d’attendre la date anniversaire de votre assurance automobile. Ce relevé d’informations est aussi indispensable si vous souhaitez changer d’assureur. D’ailleurs, sachez que l’assureur est tenu de fournir ce document dans les 15 jours à compter de la demande, en cas de résiliation du contrat.

Le cas des professionnels

Certains professionnels comme les taxis, les ambulances, les moniteurs d’auto-école utilisent quotidiennement leur véhicule pour les besoins de leur activité. Ils sont assurés pour un usage « Tous déplacements y compris tournées ». Les règles pour le coefficient de majoration-réduction diffèrent un peu. Il faut compter une réduction de 7% par année sans accident responsable et une majoration de 20% par accident responsable (10% en cas de partage de responsabilité).

Quand baisse le bonus-malus ?

En cumulant les accidents responsables, le coefficient de réduction-majoration, c’est-à-dire le bonus-malus, peut rapidement devenir important et impacter négativement le tarif de votre contrat. Le prix peut vite s’envoler du fait de sinistres à répétition. Les assurés concernés sont appelés des « conducteurs malussés ».

A priori, la seule possibilité de réduire un coefficient de bonus-malus est de cumuler des années sans sinistre responsable. Mais cela permet de diminuer seulement de 5% par an, ce qui rend les choses longues et difficiles pour compenser un majoration de 25% en cas d’accident. Pour cette raison, la loi a prévu une règle dite de « descente rapide » qui dit que le coefficient ne peut être supérieur à 1 après deux années consécutives sans sinistre. Par conséquent, quel que soit le tarif payé par le « conducteur malussé », le prix redescend automatiquement à celui de la prime de référence au bout de 2 ans. Cette règle s’applique même si vous avez un malus maximum (3,5).

Pour bénéficier de la « descente rapide », le conducteur doit obligatoirement posséder un contrat d’assurance automobile au cours des deux années requises. Cela permet de repartir du coefficient de réduction-majoration de 1 en 2 ans.

Quels peuvent être les effets du malus sur votre assurance auto ?

Pour déterminer le malus, l’assureur ne prend en compte que les accidents pour lesquels l’assuré est déclaré responsable totalement ou partiellement, et qui entraînent une indemnisation de l’assureur. Les sinistres auto pour lesquels l’assuré n’est pas responsable n’impactent pas le malus. Les conséquences sont donc les mêmes que dans le cas d’un sinistre sans responsable identifié. C’est notamment le cas des sinistres suivants :

- Les vols

- Les accidents de stationnement sans tiers reconnu

- Les bris de glace

- Les incendies

- Les intempéries, catastrophes naturelles ou technologiques

L’application du malus signifie que la prime d’assurance affiche une augmentation significative du prix pour les mêmes garanties. Il est automatiquement de 25% à chaque sinistre déclaré. Si vous en causez deux dans l’année, la prime augmentera deux fois de 25%.

Il existe des situations exceptionnelles pour lesquelles le malus excèdera le taux de 25% :

- L’état d’ébriété / ivresse : 150%

- Le délit de fuite en cas de responsabilité : 100%

- Le non respect du Code de la route causant le retrait ou la suspension du permis de conduire :

– Une suspension de 2 à 6 mois : 50%

– Une suspension dépassant 6 mois : 100%

– Un retrait : 200%

Les règles de fonctionnement du bonus-malus sont les mêmes pour tous les conducteurs, y compris les jeunes conducteurs. Ces derniers payent souvent une surprime, mais c’est un dispositif différent du bonus-malus. Il est en effet fréquent que les compagnies d’assurance appliquent une surprime sur l’assurance auto d’un jeune conducteur, se protégeant ainsi car le taux d’accident est plus important chez les conducteurs novices.

Combien peut-on avoir de bonus au maximum ?

Pour récompenser les très bons conducteurs, le bonus est appliqué. Le coefficient de majoration-réduction ne peut dépasser 0,50, soit un bonus maximum de 50%. Il correspond à une période de 13 années consécutives sans accident responsable. Il faut donc cumuler 13 ans de bons comportements sur les routes, sans aucun sinistre responsable déclaré pour obtenir une baisse de 50% sur votre assurance automobile.

Concrètement, si vous payez 800 euros de prime annuelle lors de la première année, vous n’aurez plus qu’à payer 400 euros lors de la treizième échéance.

À savoir : si votre bonus est à son maximum depuis au moins trois ans, votre coefficient de bonus-malus ne sera pas impacté en cas de premier accident responsable. C’est une façon de récompenser votre bon comportement en tant que conducteur pendant toute cette période.

Pour conclure, le système de bonus-malus joue un rôle primordial dans le tarif de votre contrat d’assurance. Vous avez tout à gagner à être un conducteur exemplaire et responsable : des économies chaque année grâce au bonus, le titre d’excellent conducteur et l’assurance de prendre soin de vous et des autres sur la route. Défi relevé ?